La sfârșitul lunii iunie a anului 2018, sectorul bancar în continuare tinde a fi caracterizat de un exces de lichiditate care cu greu își găsește contrapartidă în economia reală. Principalii indicatori financiari și prudențiali înregistrează valori ridicate, atât la nivel agregat cât și, în cele mai multe cazuri și la nivel individual, informează Expert-Grup.

Suficiența capitalului ponderat la risc rămâne la un nivel de peste 30% pe întreg sectorul bancar, fapt ce determină o rezervă suficientă de fonduri pentru gestionarea unor eventuale șocuri. Lichiditatea băncilor rămâne mult peste limitele reglementate, dar și cele recomandate de practica bancară, fapt ce amplifică apariția unor costuri de oportunitate din ce în ce mai mari.

Chiar și așa, băncile acumulează continuu profit, în baza unei marje bancare consistente, a unor diferențe pozitive de curs valutar și utilizând activ instrumentele de politică monetară (în special Certificatele Băncii Naționale a Moldovei). Astfel, la jumătatea anului 2018, profitul acumulat de bănci se cifrează la circa 936 mil. MDL, fiind influențat negativ de pierderile calculate de o singură bancă (Eximbank -17,5 mil. MDL urmare pierderilor înregistrate în primele luni ale anului, ulterior profitabilitatea lunară a acesteia revenind pe un trend pozitiv).

Activitatea de creditare înregistrează o ușoară dinamizare, dar insuficientă pentru ameliorarea funcției de intermediere a băncilor. Volumul creditelor noi acordate tinde să fie în creștere atât pentru cele în MDL cât și pentru cele în valută. Totodată, cu o contribuție din ce în ce mai mare a creditelor de consum caracteristice persoanelor fizice, la sfârșitul lunii Iun:18 stocul total de credite înregistrează valoarea de 33,2 mlrd. MDL.

Totodată, stocul de credite acordate persoanelor fizice pentru procurarea/construcția imobilului înregistrează o creștere de la începutul anului cu aproximativ 400 mil. MDL aducând în prim-plan, primele rezultate ale programului “Prima casă”. Indicatorii specifici calității portofoliului de credite continuă să se amelioreze, iar gradul de acoperire cu provizioane continuă să rămână adecvat. Urmare creșterii ritmului de credite noi acordate și reducerii volumului de credite neperformante, ponderea celor din urmă înregistrează la sfârșitul lunii Iun:18 nivelul de 14,7%, oscilând în limitele 6 – 35% în dependență de bancă.

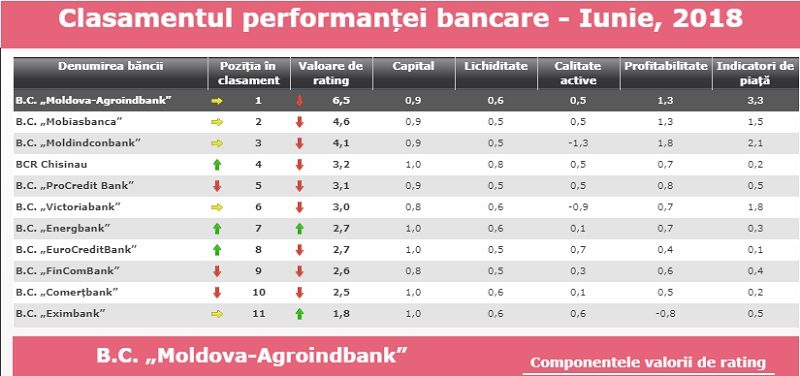

În mod individual, în urma aplicării metodologiei Clasamentului performanței bancare, la sfârșitul lunii iunie 2018 rezultatele se prezintă în felul următor. Topul este condus de 3 bănci de importanță sistemică pentru sistemul bancar și financiar național – Moldova-Agroindbank, urmată de Mobiasbanca și Moldindconbank. De asemenea, pe fundalul unor performanțe sporite alte două bănci (ProCredit Bank și BCR Chișinău) înregistrează un avans consistent față de lunile precedente.

În mod particular, la nivelul indicatorilor generați pe compartimente specifice putem menționa următoarele:

- Băncile cu cea mai solidă bază de capital în raport cu activele: BCR Chișinău, Eximbank și EuroCreditBank;

- Băncile cu cel mai mare volum de active lichide: Victoriabank, Eximbank și BCR Chișinău;

- Băncile cu cele mai calitative active: FinComBank, Mobiasbanca și EuroCreditBank;

- Băncile cu cea mai mare rentabilitate a capitalului: Moldindconbank, Mobiasbanca și Moldova-Agroindbank;

- Băncile cu cea mai mare cotă de piață după portofoliul de credite: Moldova-Agroindbank, Moldindconbank și Mobiasbanca.

Sursa: expert-grup.org