Cum derulează procesul de planificare a cumpărăturilor şi cum alegi vânzătorul potrivit? Cum îţi este influenţată alegerea atunci când caracteristicile unui produs sunt similare? La aceste întrebări îți răspunde Echipa FinComBank!

Cu siguranţă primul pas ar fi să analizezi costurile. Dacă e să comparăm preţurile din magazine, pieţe sau portaluri online ale unuia şi aceluiaşi produs, alegerea pare destul de uşoară. Însă, lucrurile se complică atunci când ne referim la credite (e şi asta o cumpărătură – achiziţionarea banilor). Costul creditului nu reprezintă doar rata dobânzii acestuia, dar şi diferite comisioane, taxe etc.

Dobânda Anuală Efectivă (DAE ) este indicatorul care include toate aceste plăţi de credit şi le uneşte într-un tot întreg. Acest indicator include rata dobânzii declarate de către bancă sau instituţia de microfinanţare (IMF), precum şi toate taxele suplimentare şi plăţile de credit (eliberarea creditului, serviciul său, comision etc).

DAE îţi va permite să compari obiectiv costul unui credit în diferite bănci şi IMF-uri pentru a nu-ţi fie teamă de comisioanele „ascunse” şi de calculele neclare sau complicate. Cu atât mai mult că, în conformitate cu legislaţia, toate băncile şi IMF-urile sunt obligate să îţi comunice această rată – pe site-ul oficial, la telefon sau prin reprezentanţii săi.

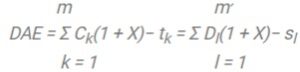

Şi acum, un pic de matematică:

Pare un pic complicat, nu-i aşa? Însă aceasta este formula de calcul a dobânzii anuale efective.

Nu te alarma, nu trebuie să fii al doilea Einstein sau un fizician nuclear pentru a utiliza această formulă… La drept vorbind, nu toţii economiştii sunt capabili de a face calculele imediat (dar asta rămâne doar între noi).

Bine că s-au inventat calculatoarele automate de credit! Şi acum, când vrei să calculezi Dobânda Anuală Efectivă (DAE) la suma şi termenul de credit ales, o poţi face pe site-ul oricărei bănci sau IMF. Să analizăm un exemplu pentru a vedea cum aceasta funcţionează.

Comparăm calculele DAE ale băncii mele preferate J şi a unei anumite organizaţii de credit „X”. Să presupunem că vreţi să reînnoiţi aparatele de bucătărie. Ai nevoie de un credit de 15 000 lei.

Calculăm:

15 000 lei pentru 12 luni: taxa lunară este de 1385 lei, toate procentele şi comisioanele vor constitui suma de 1928 lei. În total, către întoarcere vei avea de achitat 16 928 lei. DAE = 23,24%.

Acum să facem aceiaşi procedură şi cu organizaţia de credit „X” (o companie prin intermediul căreia poate fi utilizat calculatorul de credit).

Calculăm:

15 000 lei pentru 12 luni: taxa lunară este de 1716 lei, toate procentele şi comisioanele vor constitui suma de 5592 lei. În total, către întoarcere vei avea de achitat – 20 592 lei. DAE = 84,78%.

Toate calculatoarele de credit de pe site-urile băncilor şi IMF-urilor sunt uşor de utilizat. Trebuie doar să indici suma creditului dorit şi termenul acestuia.

Totul e simplu. Pentru a-ţi alege cea mai avantajoasă ofertă, nu trebuie să compari rata dobânzii sau alţi termeni şi condiţii, ci să calculezi dobânda efectivă. Calculând-o la unul şi acelaşi credit dar la diferite bănci şi IMF-uri, vei alege opţiunea ce propune cea mai joasă dobândă efectivă – asta înseamnă că anume acolo vei plăti cel mai puţin pentru creditul ales.

Dar ţine minte că, indicele DAE sunt utile atunci când se compară aceleaşi date ale creditului. Dacă o să modifici perioada de împrumut a creditului cu o lună, atunci dobânda efectivă va fi deja alta, iar comparaţia ta va fi inefectivă.

De exemplu, dacă organizaţia de credit „X” ar avea termenul de achitare a creditului de 24 luni, atunci DAE ar fi de 63,8%. Iar dacă termenul ar fi de 3 luni, atunci s-ar egala cu 187,13% anual !!! De aceea, e necesar ca să fie comparate creditele cu aceleaşi date.

Dacă nu vrei să calculezi personal această dobândă pe site-urile băncilor sau IMF-urilor, atunci poţi merge la birourile şi sucursalele acestora. În conformitate cu legea, trebuie să ţi se ofere informaţii precontractuale (în format tipărit) în care trebuie să fie indicate toate caracteristicile creditului ales, mărimile tuturor comisioanelor şi taxelor precum şi cele menţionate în DAE.

Să atragi atenţia, ca să fie făcute identic toate calculele ale diferitor bănci şi IMF-uri. Contează nu doar suma şi termenul creditului dar şi frecvenţa plăţilor (dacă ţi se propune amânarea plăţii de credit, atunci aceasta va influenţa direct şi mărimea DAE).

Termenul de credit de asemenea este important (ai observat acest fapt prin exemplul de mai sus). Pentru un termen mai lung, DAE va fi mai mic, dar în termeni băneşti, pentru întreaga perioadă de împrumut vei plăti o rată a dobânzii şi comisioane mai mari decât într-o perioadă mai scurtă. Dar, prelungirea termenului influenţează şi la mărimea plăţii lunare a împrumutului.

De aceea, dacă nu eşti sigur că o să poţi achita rata propusă de către bancă / IMF, atunci solicită o majorare a termenului de împrumut sau anunţă consultantul de credite ce sumă ai prefera să achitaţi lunar şi el deja va alege termenul de împrumut rentabil pentru tine.

Nu-ţi fie teamă de credite! Dacă utilizezi banii cu înţelepciune, vei primi doar beneficii de la cumpărăturile ce ar fi fost neglijate dacă ai fi mizat doar pe banii proprii.

Cu ajutorul creditului poţi face reparaţie în casă sau să pleci în vacanţa mult aşteptată, să cumperi o nouă maşină ori chiar un apartament sau, pur şi simplu, să cumperi un nou telefon mobil. Deoarece suma creditului poate fi oricare!

Nu uita să analizezi raţional posibilităţile tale de rambursare, deoarece cu ajutorul unui calcul corespunzător al plăţii lunare nu vei avea pentru ce să îţi faci griji. Bucură-te aici şi acum de ceea ce îţi oferă lumea noastră diversă!

Sper că textul de mai sus ţi-a fost util. Acum deja ştii la ce să atragi atenţia atunci când vei dori să iei un credit!

Sursa: fincombank.com